Selon nos analyses économiques, les performances des obligations des marchés émergents reposent sur cinq facteurs. Et pour la première fois en vingt ans, quatre d’entre eux sont désormais favorables, ce qui annonce une nouvelle phase de surperformance pour la classe d’actifs.

Les marchés émergents (ME) constituent indubitablement la plus grande surprise de 2025 sur les marchés financiers. Ainsi, les obligations des marchés émergents libellées en devise locale s’inscrivent en hausse de 16% et la dette libellée en dollars progresse de 12%. Elles font ainsi nettement supérieur que les augmentations de seulement 3% affichées par les obligations mondiales dans l’ensemble(1). Cette surperformance est d’autant plus frappante qu’elle se produit après une «décennie perdue» qui a été marquée par les déceptions et pendant laquelle les investisseurs ont commencé à se demander si les marchés émergents devaient véritablement être considérés comme une classe d’actifs classique.

Plusieurs tendances fondamentales expliquent la solide performance de la dette des marchés émergents. Selon nos recherches, les performances de cette classe d’actifs s’articulent autour de cinq facteurs clés :

- l’orientation des taux d’intérêt,

- la solidité du dollar américain,

- la situation du commerce mondial,

- les prix des matières premières,

- et la croissance économique en Chine.

Avec quatre de ces facteurs désormais positifs, les conditions les plus favorables pour les obligations des marchés émergents jamais observées en deux décennies sont réunies.

1. Assouplissement des politiques monétaires

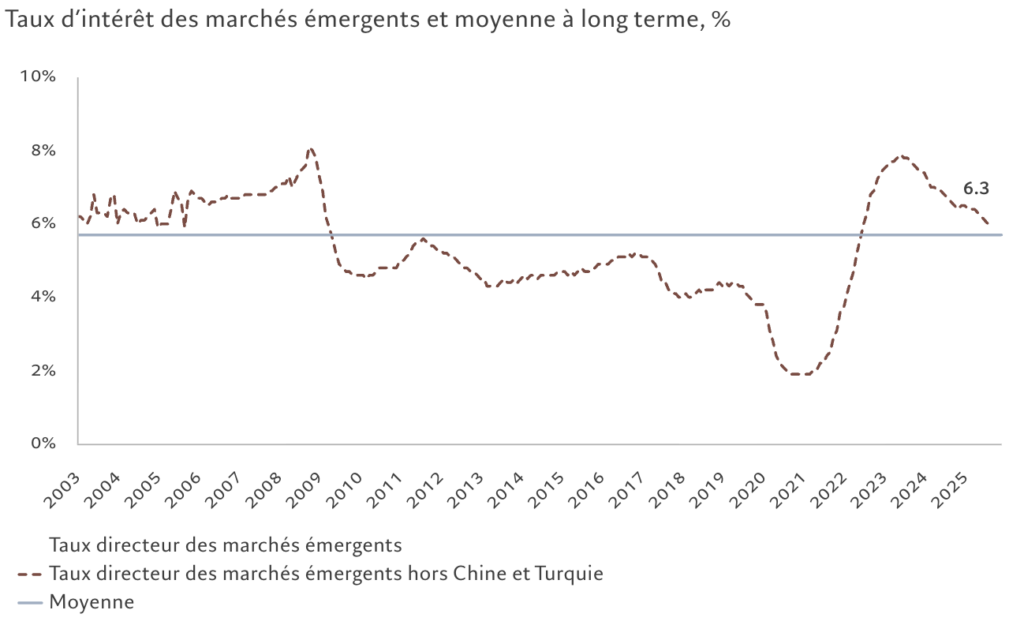

Les politiques monétaires des banques centrales dans les pays émergents sont restrictives mais s’inscrivent sur une trajectoire de normalisation. Cette combinaison est généralement favorable aux obligations des marchés émergents. Malgré une baisse à 6,3% du taux directeur moyen pondéré des banques centrales, son niveau le plus bas depuis la période 2003-2008, il reste largement supérieur à notre estimation du taux neutre d’environ 5,5% (voir Fig. 1). Alors que la croissance économique est proche de son potentiel (à environ 4%) et que l’inflation revient à 3%, nous tablons sur une normalisation continue des politiques monétaires, annonciatrice de bonnes performances pour les obligations. En outre, les taux d’intérêt réels moyens (corrigés de l’inflation) sont supérieurs à 3%. Historiquement, ce niveau est associé à des périodes de forte performance des marchés émergents(2).

Fig. 1 – Les baisses de taux d’intérêt arrivent

Taux directeurs des marchés émergents basés sur l’indice GBI-EM pondéré par les indices de référence. Source: Pictet Asset Management, CEIC, Refinitiv. Données couvrant la période allant du 01.01.1980 au 30.10.2025.

2. Faiblesse continue du dollar

Le dollar a cédé 9% depuis le début de l’année par rapport à un panier de devises pondéré par les échanges commerciaux. Cette faiblesse devrait se poursuivre, compte tenu des pressions cycliques et structurelles. La croissance américaine ralentit, la Réserve fédérale américaine réduit ses taux et les primes de risque se contractent. Le billet vert est également touché par des tendances structurelles.

Le monde tourne le dos à un système dominé par les États-Unis au profit d’un système multipolaire, ce qui fait perdre une partie de sa domination à la monnaie américaine. Depuis 2014, la part du dollar dans les réserves de change mondiales a chuté de 66% à 58%. La militarisation des actifs américains a en effet diminué leur attrait, ce qui a poussé certains pays, en particulier dans les économies en développement, à chercher d’autres options. Les sanctions économiques et les menaces américaines de barrer l’accès de certaines économies au système de paiement SWIFT ont rendu les réserves en dollars beaucoup moins sûres qu’auparavant. Les récentes politiques menées par le président américain Donald Trump n’ont fait qu’exacerber cette tendance avec des menaces de taxes sur les actifs étrangers, des déficits budgétaires américains croissants et une rhétorique ouvertement hostile à l’égard de l’indépendance des institutions nationales (y compris la Fed).

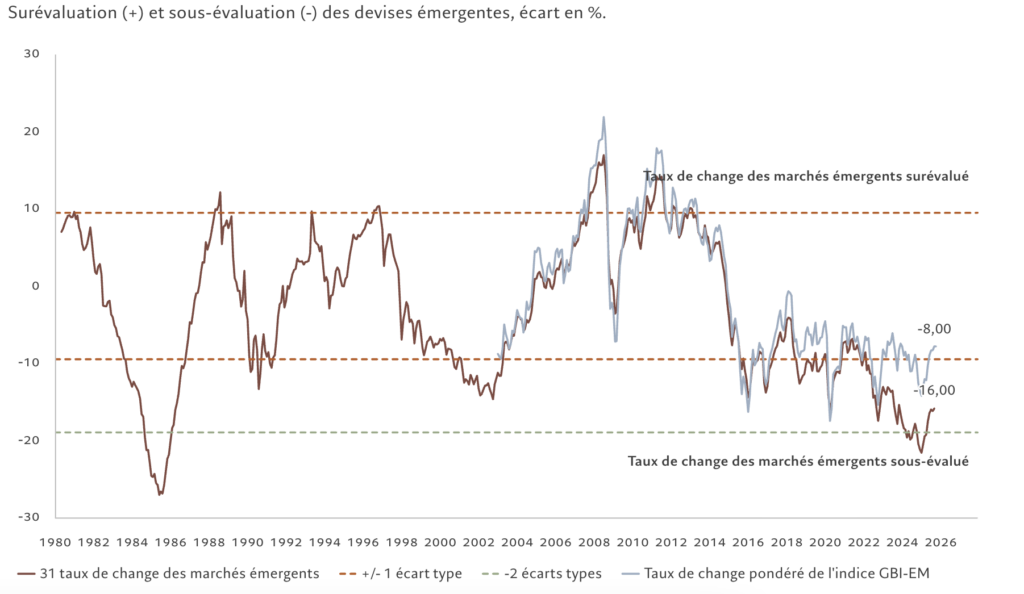

Dans ce contexte de populisme économique et d’instabilité institutionnelle, la valorisation du dollar est sans doute encore trop élevée : selon notre analyse, il s’échange à près de deux écarts types au-dessus de sa valeur fondamentale. En revanche, les devises des marchés émergents restent sous-évaluées de 8 à 11% (voir Fig. 2). Une nouvelle dépréciation au profit des actifs émergents semble donc probable.

Fig. 2 – Appréciation imminente

Valorisations de devises des marchés émergents à partir d’une moyenne non pondérée de 31 taux de change des marchés émergents par rapport au dollar américain. Équilibre calculé à partir des cours relatifs, des productivités relatives et des actifs nets étrangers. Source: Pictet Asset Management, CEIC, Refinitiv, Bloomberg. Données couvrant la période allant du 01.01.1980 au 30.10.2025.

3. Résistance du commerce mondial malgré les droits de douane américains

Les droits de douane et les menaces géopolitiques ont assombri les perspectives du commerce international. Cela dit, jusqu’à présent, ces préoccupations ne se sont pas matérialisées et les exportations mondiales dépassent les niveaux d’avant la pandémie. C’est en partie dû au fait que les importations américaines ne représentent que 13% du commerce mondial, un niveau qui ne permet pas d’influencer la tendance générale. Alors que les droits de douane américains ont grimpé en moyenne jusqu’à 18%, nous pensons que les volumes d’importations américaines reculeront de seulement 2 points de pourcentage.

Cette baisse est encore moins significative au regard de l’augmentation des échanges entre les marchés émergents : près de 46% des exportations des marchés émergents sont désormais dirigées vers d’autres pays en développement, contre 23% en 2000. L’augmentation continue du nombre d’accords de libre-échange est tout aussi encourageante. Elle est le fruit des efforts de l’Union européenne, qui a récemment signé des accords avec l’Indonésie et négocie actuellement avec l’Inde, avec le bloc commercial du Mercosur en Amérique du Sud et avec plusieurs pays d’Asie du Sud-Est. Loin de se rétracter, le commerce mondial est donc plutôt en train de se réformer.

4. Rebond des matières premières

Les prix des matières premières rebondissent. Ils ont gagné environ 5% par rapport à l’année dernière, soutenus par les métaux précieux et industriels. Cette tendance s’appuie sur l’affaiblissement du dollar, sur la reprise du secteur manufacturier mondial et sur la transition énergétique (le cuivre, par exemple, connaît une forte demande pour de nombreuses applications, qui vont des panneaux solaires aux véhicules électriques). Les investissements majeurs dans des infrastructures très consommatrices d’énergie et de métaux et destinées à soutenir l’essor de l’intelligence artificielle renforcent encore cette tendance.

Pour les exportateurs de matières premières, dont beaucoup se trouvent dans les pays émergents, la conjoncture est doublement favorable : la hausse des prix améliore les termes de l’échange, et les efforts de diversification économique dans le Golfe (Arabie saoudite, ÉAU) réduisent la dépendance au pétrole et la volatilité macroéconomique caractéristique des économies moins diversifiées.

5. La Chine – le caillou dans la chaussure

Parmi nos cinq facteurs, la Chine est le seul qui s’avère neutre plutôt que positif pour les obligations des marchés émergents. Dans ce domaine aussi, il y a tout de même des raisons d’être optimistes. L’économie chinoise se normalise après un premier semestre solide. L’investissement ralentit dans l’industrie, mais c’est intentionnel. Les politiques dites «anti-involution» visent en effet à réduire les surcapacités et à restaurer la rentabilité des entreprises.

Si cela a pour impact immédiat de ralentir la croissance, les avantages à moyen terme sont tangibles : une économie moins dépendante des subventions, et qui pourrait potentiellement permettre des salaires plus élevés – et donc des prix plus élevés.

Ce changement, aussi modeste soit-il, offrirait un certain répit aux marges des fabricants de Corée du Sud et d’autres économies asiatiques exposés à la concurrence chinoise, ce qui aurait des répercussions positives sur les marchés mondiaux. De plus, l’économie chinoise devrait profiter d’un soutien budgétaire à destination des ménages. Certaines mesures ont déjà été annoncées et le dernier plan quinquennal en annonce d’autres.

Les marchés émergents sortent donc d’une longue période difficile. Leur surperformance récente n’est pas un rebond technique mais le reflet d’un changement de dynamique plus profond. Elle pourrait marquer le début d’un nouveau régime, dans lequel ils ne seront plus seulement un écho des pays développés et redeviendront leur propre moteur.

Les opportunités des marchés émergents en pratique

Par Kate Griffiths et Sabrina Jacobs, Senior Client Portfolio Managers chez Pictet Asset Management

Dans l’univers des obligations des marchés émergents, nous voyons d’un très bon œil les titres libellés en devise locale et le crédit aux entreprises.

Nous apprécions les exemples de réformes menées dans des pays comme l’Argentine (où le parti du président Javier Milei a obtenu une victoire écrasante lors des élections de mi-mandat le mois dernier, ouvrant la voie à davantage de changements positifs), le Nigeria et la Côte d’Ivoire.

Parmi les obligations émergentes en devise locale, nous percevons un fort potentiel dans les régions où les taux réels sont particulièrement élevés et où les banques centrales disposent d’une marge suffisante pour un assouplissement monétaire d’envergure. C’est notamment le cas dans certaines régions d’Asie et d’Amérique latine, ainsi qu’en Afrique du Sud.

Dans le crédit aux entreprises des marchés émergents, nous recherchons des entreprises solides dans des secteurs pouvant bénéficier de la croissance intérieure. Nous pensons notamment à des sociétés d’installations de tours de télécommunications en Afrique subsaharienne (qui affichent des fondamentaux solides, un faible endettement et des valorisations attrayantes), à des entreprises de services aux collectivités et à des banques au Mexique, ainsi qu’à des producteurs de gaz et à des mines d’or en Ouzbékistan.

(1) JP Morgan Global Bond Index-Emerging Markets (GBI-EM), Emerging Markets Bond Index (EMBI), Global Bond Index (GBI). Au 30/10/2025.

(2) Calculé à partir du taux directeur nominal, moins l’inflation de l’IPC, pondéré par l’indice de référence GBI-EM.